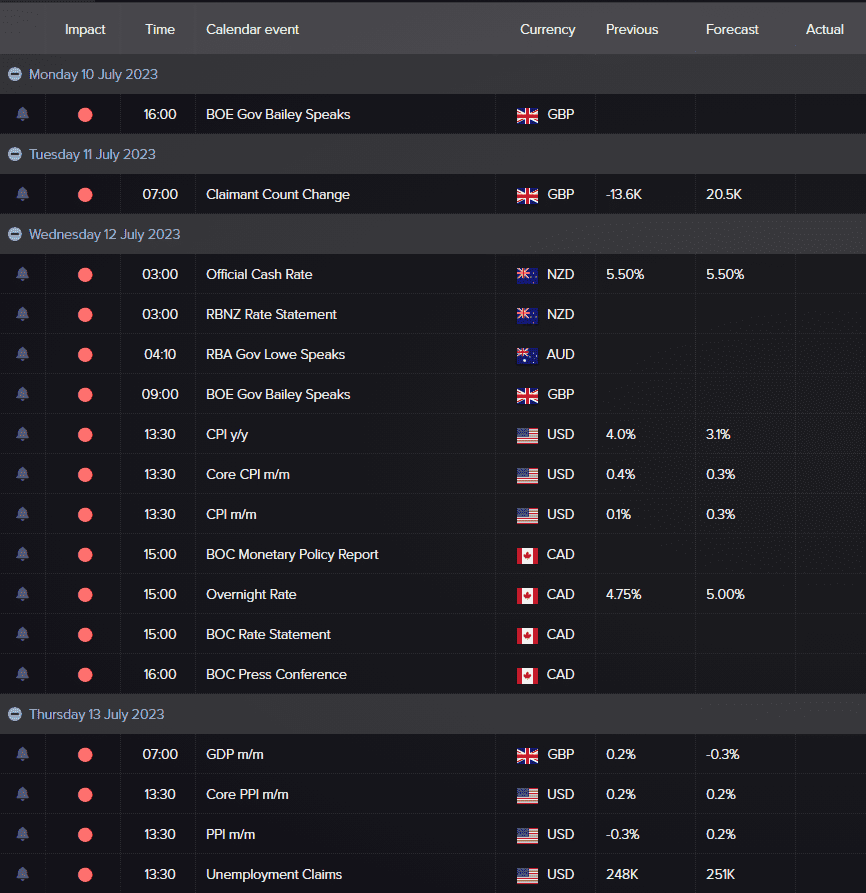

本週在全球各地將有許多經濟數據公佈,包含英國就業報告、美國消費者物價指數(CPI)、紐西蘭儲備銀行(RBNZ)以及加拿大央行的政策走向等,每個數據都可能替市場帶來新的趨勢,所以本文將帶你看看有哪些值得關注的重點。

本週主要重點

本週將有多個重要經濟數據公佈,來看有哪些重點:

- 英國就業報告

- 美國消費者物價指數(CPI)

- 紐西蘭儲備銀行(RBNZ)政策方向

- 加拿大央行政策方向

從英國就業報告開始談起,這個在五月份備受投資人關注的數據即將發佈,對於政策制定者來說,是一個關鍵的不安因素。

不幸的是,可以預期這份報告將展示令政策制定者不滿的強韌表現,而不是英國央行實施緊縮所青睞的緩和情況。從指標來看,四月份的工資增長達7.2%,超出央行的預期,這同時加劇了對通膨的擔憂。

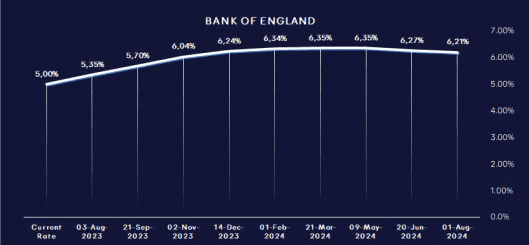

隨著勞動力和工資的上漲,這對英國央行來說才是真正頭痛的問題。貨幣市場預測在未來的7個月內,利率將達到6.35%,意味著還有135個基點的加息空間。

如果勞動市場無法冷卻,這樣的趨勢無疑將持續進行。儘管上升利率對英鎊有利,但部分市場分析師認為,私營部門認為工資的增長將引發對工資價格螺旋的擔憂。

所以,目前焦點主要放在工資上,特別是在四月份出現強勁的數據表現後。這些數據將有助於英國央行於8月3日的會議之決策,同時工資和6月份的消費者物價指數(將於7月19日公布)也將在下一次加息中扮演重要角色。

美國消費者物價指數(CPI)

週三,美國預計公佈的6月美國消費者物價指數(CPI)報告顯示,年同比將從5月的4.0%下降至3.0%,月環比則增長0.2%。

同時預期核心CPI將月環比上升0.3%,年同比則下降至5.0%。

瑞士信貸(Credit Suisse)建議,由於二手汽車價格下降和穩定的商品類別可能提供了美聯儲所尋求的緩解,並考慮到今年初的月增率為0.4%,通膨情況就可能會進一步下降。

儘管美國經濟增長接近2%,住房市場繁榮,勞動力市場也有相應增長,但美元在第二季度對其他貨幣的表現不佳。

即將公佈的CPI報告有可能可以打破這僵局,預測顯示通膨將大幅放緩。另外,生產者物價數據也將在週四公布,這將與美國消費者物價指數(CPI)報告一同影響市場對通膨和利率前景的看法。

在歐洲和中國可能放緩的信號中,美國經濟的強勁表現可能會拉大差距,提供了增長差異交易的潛力,這可能有利於美元。此外,全球風險偏好可能出現變化,風險資產可能出現修正,吸引避險資金流入。

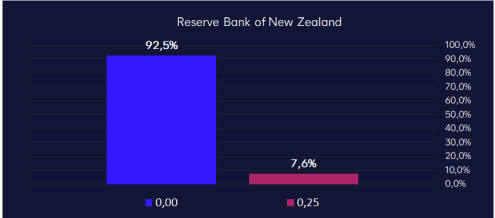

纽西蘭央行(RBNZ)政策方向

根據貨幣市場的預測,纽西蘭央行(RBNZ)有超過90%的市場預期會保持利率不變。這是繼5月份上調25個基點並發出鴿派信號後,暗示了他們的加息已經結束。由於消費者受到利率上升的限制性支出、通膨數據以及第二季度和第三季度GDP增長下滑的影響,保持利率不變是合理的。

但最近的遷移流量和房價數據並未完全符合纽西蘭央行的預期,所以給通膨帶來不確定性。考慮到這些因素,央行預計將一致性地將官方現金利率(OCR)維持在5.5%。

未來的調整可能會在7月19日和8月2日分別公佈的第二季度通膨和勞動力市場報告中,投資人需要根據這些報告密切關注數據的表現。

加拿大央行政策方向

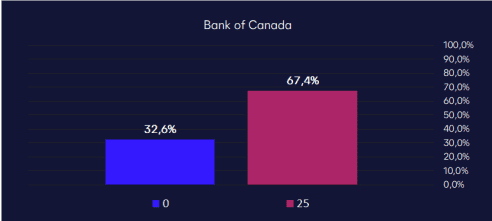

加拿大央行預計本週三將把利率上調25個基點至5%,這是緊縮周期的最後一次加息嗎?

加拿大央行曾暫停了四個月的加息,但由於通膨壓力的上升,市場有67%的比例預期央行將再次加息。

央行似乎已經堅定了自己的路線,但我們在全球各地看到的信號卻褒貶不一。這種走勢源於官方對抗通膨持續存在的觀點出現轉變。這就是為什麼市場預期央行本月將把利率上調25個基點,作為對第三季度通膨可能再次出現的一個緩衝。